Obligacje mogą być bardzo dobrym rodzajem papierów wartościowych do inwestycji, zarówno dla poczatkujących jak i bardziej doświadczonych inwestorów. Przy budowie portfela inwestycyjnego powinniśmy rozważyć zainwestowanie przynajmniej części swojego kapitału w tego rodzaju aktywa.

Obligacje to papiery wartościowe emitowane przez różne podmioty, takie jak Skarb Państwa, spółki komunalne lub korporacyjne. Inwestowanie w obligacje może być dobrym rozwiązaniem dla osób, które chcą zainwestować swoje oszczędności w bezpieczny sposób. Tego rodzaju papiery wartościowe charakteryzują się niższym ryzykiem niż akcje, ale oferują też niższe stopy zwrotu. Warto jednak pamiętać, że inwestowanie w obligacje wiąże się z pewnym ryzykiem, takim jak ryzyko stopy procentowej czy ryzyko inflacyjne. Przed podjęciem decyzji o inwestowaniu warto dokładnie przeanalizować obecnie panującą sytuację na rynku, ponieważ w przypadku wzrostu stóp procentowych wartość obligacji może spaść.

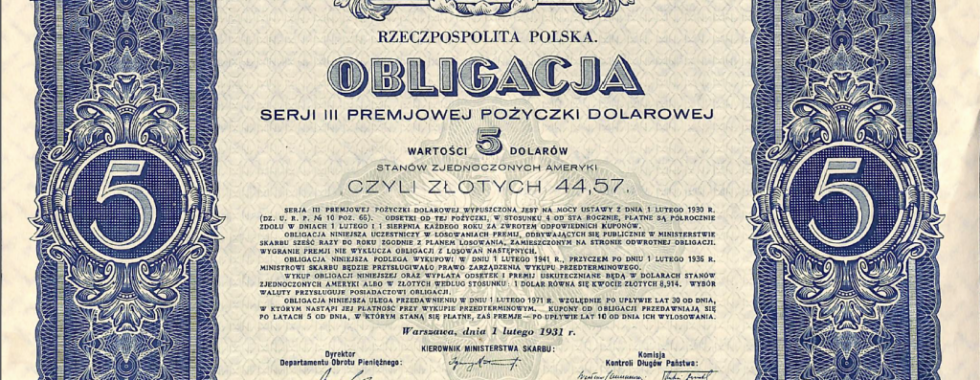

Co to jest obligacja?

Obligacja to papier wartościowy w którym emitent stwierdza, że jest dłużnikiem obligatariusza i zobowiązuje się wobec niego do spełnienia określonego świadczenia. Tego typu papiery wartościowe należą więc do kategorii dłużnych instrumentów finansowych. Najprościej mówiąc kupując obligacje pożycza się pieniądze emitentowi.

W przeciwieństwie do akcji, posiadanie obligacji nie daje żadnych uprawnień względem emitenta.

Nie jesteśmy współwłaścicielem emitenta ani nie należy nam się dywidenda z osiągniętego zysku. Nie mamy też prawa brać udział w walnych zgromadzeniach.

Generalnie obligacje są bardziej bezpiecznym papierem wartościowym niż akcje i często są używane jako alternatywa dla lokat bankowych. Wartość obligacji jest bardziej stabilna niż cena akcji, ale i potencjalne zyski z inwestowania w tego rodzaju papiery wartościowe są bardziej ograniczone.

Jakie są rodzaje obligacji?

Dla przeciętnego inwestora możemy wyróżnić 3 rodzaje obligacji.

- skarbowe

- komunalne

- korporacyjne

Obligacje skarbowe to papiery wartościowe emitowane przez Skarb Państwa, które gwarantują zwrot zainwestowanych środków wraz z odsetkami. Wyróżniają się one maksymalnym bezpieczeństwem inwestycji, ponieważ emitentem obligacji skarbowych jest państwo, które odpowiada całością swojego majątku za zobowiązania. Obligacje skarbowe są jednym z najbezpieczniejszych produktów inwestycyjnych, ponieważ ich emitentem jest państwo, a nie prywatna firma. Wysokość odsetek jest uzależniona od okresu trwania obligacji i wynosi od kilku do kilkunastu procent rocznie

Szczegółowe informacje na temat kupna obligacji skarbowych można znaleźć tutaj: Obligacje skarbowe

Obligacje komunalne emitowane są przez jednostki samorządu terytorialnego, czyli miasta i gminy. Są to papiery wartościowe o wyższym stopniu ryzyka niż obligacje skarbowe, ale oferują wyższe stopy zwrotu. Wysokość odsetek podobnie ja w przypadku obligacji skarbowych jest uzależniona od okresu trwania zobowiązania i wynosi od kilku do kilkunastu procent rocznie w zależności jak kształtują się stopy procentowe na rynku.

Obligacje korporacyjne natomiast emitowane są przez spółki. Emisja obligacji jest jednym ze sposobów pozyskiwania kapitału przez przedsiębiorstwa. Jest to tańszy sposób pozyskania finansowania niż zaciągnięcie kredytu lub emisja nowych akcji. Są to papiery wartościowe o wyższym stopniu ryzyka niż obligacje skarbowe, ale oferują wyższe stopy zwrotu.

Jak dzielimy obligacje?

Obligacje można też podzielić ze względu na ich wartość nominalną i oprocentowanie.

Zerokuponowe obligacje są zwykle emitowane z dyskontem do ceny nominalnej, a w terminie zapadalności następuje jednorazowa płatność w wysokości ich wartości nominalnej. Obligacje zerokuponowe to papiery wartościowe, które nie przewidują wypłaty odsetek w trakcie trwania obligacji.

Obligacje kuponowe wiążą się z okresową płatnością kuponu, czyli odsetek przez emitenta, którego wysokość jest zwykle zależna od ratingu wystawcy obligacji. Na koniec okresu obligacja kuponowa zostaje wykupiona przez emitenta po cenie nominalnej, ponieważ odsetki płacone były na bieżąco.

Oprocentowanie obligacji może być stałe bądź zmienne.

Obligacje stałoprocentowe – to papiery wartościowe, których wysokość odsetek pozostaje stała przez cały okres trwania obligacji.

Obligacje zmiennoprocentowe – to papiery wartościowe, których wysokość odsetek zmienia się w czasie trwania obligacji. Zmiana wysokości odsetek jest uzależniona od zmian stóp procentowych na rynku.

Zwykle wysokość kuponu obligacji o zmiennym oprocentowaniu przedstawiana jest w formule

stopa bazowa + x%”, np. WIBOR + 2,5%, czyli jeżeli WIBOR wynosi 7% to my otrzymamy 9,5% odsetek.

Możliwe jest także oprocentowanie uzależnione od stopy inflacji i między innymi takie obligacje emituje polski Skarb Państwa i są to tzw. obligacje antyinflacyjne.

warto poczytać: https://parkietfinansowy.pl/jak-inwestowac-na-gieldzie-papierow-wartosciowych/

Co to są obligacje hurtowe i detaliczne?

Inwestując w papiery dłużne możemy też spotkać się z takimi pojęciami jak obligacje hurtowe i detaliczne.

Obligacje hurtowe to papiery wartościowe emitowane przez Skarb Państwa. Adresowane są do grupy inwestorów instytucjonalnych i pełnią podstawową rolę w zaspokajaniu pożyczkowych potrzeb budżetu państwa. Tego rodzaju papiery są zbywane w formie przetargów, w których udział biorą banki. Bezpośredni dostęp do przetargów w Narodowym Banku Polskim jest zarezerwowany wyłącznie dla podmiotów posiadających status Dealera Skarbowych Papierów Wartościowych (DSPW) oraz dla Banku Gospodarstwa Krajowego – pozostali inwestorzy zainteresowani nabyciem tych papierów muszą skorzystać z pośrednictwa DSPW. Charakterystyczną cechą rynku hurtowego Skarbowych Papierów Wartościowych (SPW) jest relatywnie wysoka wartość nominalna oferowanych instrumentów, wynosząca 1.000 PLN w przypadku obligacji oraz 10.000 PLN w przypadku bonów skarbowych.

Obligacje detaliczne to papiery wartościowe emitowane przez Skarb Państwa, które są adresowane do inwestorów indywidualnych. Tego rodzaju papiery są zbywane w formie ofert publicznych, a ich wartość nominalna wynosi zwykle 1000 zł. Wysokość odsetek jest uzależniona przede wszystkim od okresu trwania obligacji i stóp procentowych panujących na rynku.

warto poczytać: https://parkietfinansowy.pl/jak-wybory-w-usa-wplywaja-na-inwestowanie-na-gpw/

Co to jest Catalyst?

Jeżeli zakupujemy obligacje bezpośrednio od emitenta to dokonujemy transakcji na rynku pierwotnym. Na szczęście nie zawsze musimy czekać do końca zapadalności obligacji, żeby odzyskać pożyczone pieniądze. Giełda Papierów Wartościowych stworzyła specjalny rynek do obrotu obligacjami o nazwie CATALYST.

Catalyst to rynek obligacji, istniejący od 30 września 2009 roku, stworzony przez Giełdę Papierów Wartościowych. Dzięki niemu skoncentrowano rozproszony wcześniej obrót obligacjami korporacyjnymi i komunalnymi oraz umożliwiono autentycznie rynkową wycenę instrumentów w czasie rzeczywistym.

Catalyst w części przeznaczonej dla inwestorów detalicznych jest częścią GPW więc podlega jej regulacjom. Aby na nim inwestować potrzebny jest zwykły rachunek maklerski. Może to być ten sam rachunek, na którym do tej porty kupowali akcje.

Ryzyka związane z inwestowaniem w papiery dłużne?

Co do zasady obligacje uznawane są za bardzo bezpieczne papiery wartościowe. Trzeba mieć jednak na uwadze ryzyka jakie towarzyszą w inwestowaniu w papiery dłuzne.

Do najczęściej spotykanych należą:

- Ryzyko kredytowe

- Ryzyko rynkowe

- Ryzyko stopy procentowej

- Ryzyko inflacyjnej

Ryzyko kredytowe – polega na niewypłacalności emitenta obligacji. W przypadku, gdy emitent nie będzie w stanie spłacić zobowiązań, inwestorzy mogą stracić część lub całość zainwestowanych środków.

Ryzyko rynkowe – polega na zmianach cen obligacji na rynku wtórnym. W przypadku, gdy inwestor chce sprzedać obligacje przed terminem wykupu, może spotkać się z niższą ceną niż cena nabycia.

Ryzyko stopy procentowej – polega na zmianach stóp procentowych na rynku. W przypadku wzrostu stóp procentowych wartość obligacji może spaść.

Ryzyko inflacyjne – polega na spadku realnej wartości obligacji w wyniku wzrostu inflacji.

Podatek od zysku z obligacji

Warto również pamiętać, że zyski osiągnięte z inwestycji w obligacje podlegają opodatkowaniu. Zyski od papierów dłużnych podobnie jak od akcji opodatkowane są 19% podatkiem dochodowym.

Rynek obligacji GPW CATALYST mimo, że istnieje od 2009 r. wciąż jest bardzo niedoceniany i stosunkowo mało popularny wśród inwestorów. Inwestorzy nie interesują się rynkiem obligacji, ponieważ uważają go za zbyt stabilny a co za tym idzie zbyt mało spekulacyjny.

Warto pamiętać, że obligacje często są przeciwwagą w stosunku do akcji i przy uzyskaniu odrobiny wiedzy o tym instrumencie mogą bardzo pozytywnie wpływać na nasze stopy zwrotu z inwestycji.

Podstawowe wiadomości na temat akcji możesz znaleźć tutaj: https://parkietfinansowy.pl/kategoria/akcje/

Inwestor powinien traktować obligacje jak trochę lepszą lokatę bankową i mieć świadomość, że powinny być częścią każdego dobrze zdywersyfikowanego portfela inwestycyjnego.

Zapraszamy do częstego odwiedzania naszej strony i pogłębiania swojej wiedzy.

Pingback : AKCJE - CO MUSISZ WIEDZIEĆ BY MÓC INWESTOWAĆ BEZ OBAW » Parkiet Finansowy

Pingback : Najpopularniejsze formy inwestowania - wady i zalety. » Parkiet Finansowy

Pingback : Czy warto inwestować na giełdzie papierów wartościowych? » Parkiet Finansowy

Pingback : Obligacje CATALYST GPW » Parkiet Finansowy